Investmentfonds

Herzlichen Glückwunsch!

Den ersten Schritt zum erfolgreichen Vermögensaufbau haben Sie bereits unternommen, indem Sie sich aktiv auf unserer Seite informieren.

Warum wir der richtige Partner für Ihre Investmentanlage sind:

Kernkompetenz

Investmentfonds und investmentbasierte Anlageformen stellen unser Hauptgeschäftsfeld dar. Durch die Vernetzung mit namhaften Fondsgesellschaften und Vermögensverwaltern sind wir bestens informiert und können dieses Wissen gezielt in unseren Strategien umsetzen.

Unsere Aufgabe ist der strategische Vermögensaufbau und das dazugehörige Risikocontrolling für unsere Kunden. Dabei betreuen wir sowohl Privat- als auch Geschäftskunden.

Erfahrung

Seit 2003 sind wir als unabhängiges Beratungsunternehmen für unsere Kunden da.

Wir verfügen über rund 25 Jahre Erfahrung in der Vermögensberatung.

Referenzen

Seit 2006 im Anlagebeirat eines Mischfonds bei DJE Kapital AG.

Gründung eines eigenen Mischfonds im November 2018.

Seit 2019 im Kompetenzgremium eines nachhaltigen Mischfonds bei DJE Kapital AG.

Ihr Erfolg ist unsere Leidenschaft

Wenn unsere Kunden zufrieden sind, dann sind wir es auch.

Erfolg ist hier nicht nur an einer bestimmten Performance der Investmentanlage zu messen. Risiken zu managen und zu überwachen gehört ebenso dazu, wie auch ein umfangreicher Kundenservice.

Wir bieten unseren Kunden deshalb ein „Rundumpaket“ mit zahlreichen Informationsmöglichkeiten und digitalen Tools. Unsere Kunden haben somit jederzeit und praktisch von jedem Ort Zugriff auf Ihr persönliches Portfolio und alle Unterlagen, die damit zusammenhängen.

Warum in Fonds investieren?

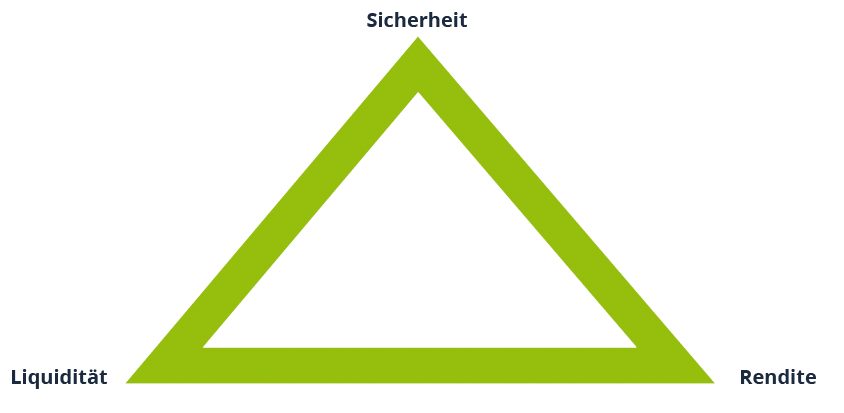

Sicherheit

Renditechancen

Risikostreuung

Flexibilität

Transparenz

Die Wertentwicklung von Investmentfonds können Anleger über Abfragen im Internet jederzeit beobachten.

Die Kostenstruktur eines Investmentfonds wird ebenfalls höchst transparent ausgewiesen. Die Gesamtkostenquote (Total Expense Ratio / TER) gibt Aufschluss darüber, welche Kosten bei einem Investmentfonds jährlich anfallen. Berücksichtigt werden alle Kosten, die in der Ertrags- und Aufwandsrechnung detailliert aufgeführt werden. Die Gesamtkostenquote wird in allen nach Abschluss des Geschäftsjahres veröffentlichten Verkaufsunterlagen und Werbeinformationen ausgewiesen.

Vergleichbarkeit

Zu Investmentfonds gibt es zahlreiche Vergleiche von Wertentwicklung, Ratings und Rankings. Anleger finden diese z.B. auf der Seite des BVI Bundesverband Investment und Asset Management e.V. oder in zahlreichen Printmedien oder auf Internetseiten von Investmentgesellschaften. Der Anleger kann somit jederzeit selbst vergleichen und recherchieren.

Zur zusätzlichen Information empfehlen wir die Grundlagenbroschüre des „BVI“

Was sind Investmentfonds?

Für jeden Sparer gibt es den passenden Investmentfonds. Dabei ist es egal, ob Anleger für die Altersvorsorge oder den Autokauf sparen und ob sie einmalig oder gelegentlich etwas auf die Seite legen wollen. Privatanleger wählen einfach den Investmentfonds, der ihren Sparzielen entspricht.

Das Prinzip des Investmentfonds gibt es schon seit 1774 – und bewährt hat es sich bis heute. Viele Sparer bündeln ihr Geld in Investmentfonds und investieren dadurch schon mit kleineren Geldbeträgen in unterschiedliche Branchen, Regionen, Immobilien und Kapitalmärkte.

Wie funktionieren Investmentfonds?

Das Geld der Sparer wird in dem jeweiligen Investmentfonds gebündelt und von Experten analog zur Anlagestrategie angelegt. Anders als beispielsweise beim Kauf einzelner Wertpapiere müssen Sparer jedoch selbst keine eigenen Anlageentscheidungen treffen. Denn Fondsmanager beobachten das Marktgeschehen und treffen die Anlageentscheidungen im Interesse der Anleger. Zugleich können die Fondsmanager mit großen Kauf- und Verkaufsaufträgen günstigere Transaktionen vornehmen, als dies einzelnen Kleinanlegern möglich wäre. Die Sparer erhalten Fondsanteile entsprechend ihrer Einzahlungen und profitieren dadurch auch schon mit kleinen Beträgen von den Entwicklungen der internationalen Kapitalmärkte.

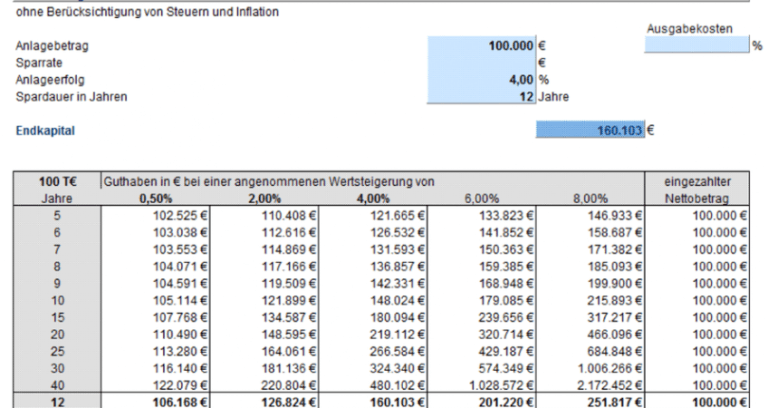

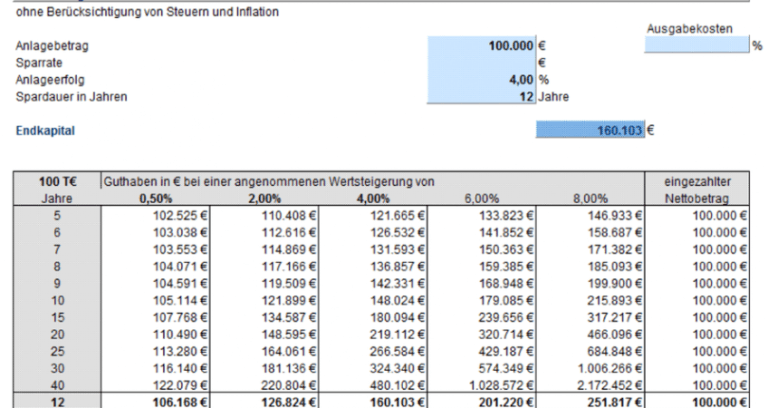

Einmalanlage mit Investmentfonds

Was ist eine Einmalanlage in Investmentfonds?

Die Einmalanlage in Fonds zählt zu den beliebtesten Formen der Kapitalanlage in Wertpapiere. Aufgrund der Streuung Ihrer Investments und der Heterogenität der Anlageschwerpunkte erhalten Sie bereits ab 1.000 Euro zahlreiche Möglichkeiten für ein diversifiziertes Portfolio. Wie die Einmalanlage konkret aussehen soll, hängt davon ab, welches Anlageziel Sie verfolgen, welcher Anlegertyp Sie sind und welchen Zeithorizont Sie haben.

Wie funktioniert eine Einmalanlage in Investmentfonds?

Zum Anlegen kleinerer und größerer Summen sind Investmentfonds ideal, weil ein fester Anlagebetrag per Einmalanlage in Fondsanteile gewandelt wird. Bei der Einmalanlage verteilt der Sparer sein Geld mit nur einem Fonds auf viele Wertpapiere oder Immobilien. Der Anleger profitiert von deren Wertzuwachs und reduziert zugleich das Risiko. Einmalanlagen in Fonds haben keine feste Laufzeit! Sofortiger Zugriff wie auch Zuzahlungen zum Tagespreis sind jederzeit möglich!

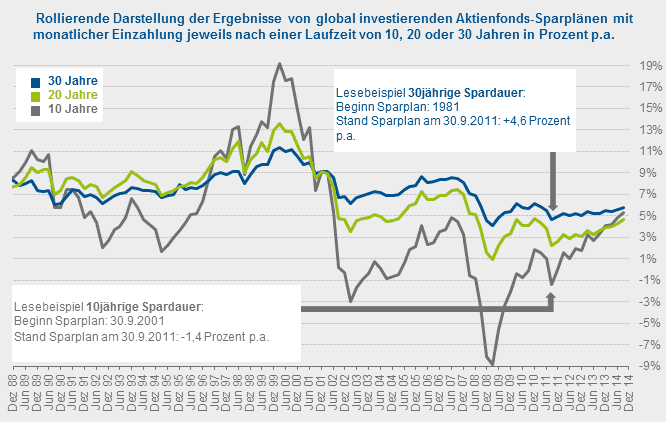

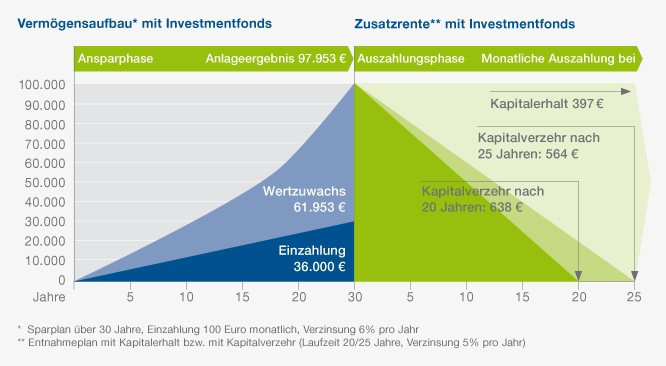

Sparplan mit Investmentfonds

Was ist ein Sparplan mit Investmentfonds?

Die einfachste Form sich mit der Geldanlage in Fonds vertraut zu machen, ist der Sparplan. Bei dieser Anlageform zahlt der Sparer regelmäßig einen bestimmten Betrag ein – das geht meist schon ab 25 Euro pro Monat. Von den Sparraten werden Fondsanteile gekauft. Bei Fondssparplänen profitiert der Sparer auch vom Durchschnittskosteneffekt, da bei jeder Sparrate zu einem unterschiedlichen Kurs gekauft wird. Langfristig ergibt das einen günstigen durchschnittlichen Kaufpreis.

Wie funktioniert ein flexibler Sparplan?

Der Fonds-Sparplan ist für viele Anleger der bequemste und flexibelste Weg, um Vermögen aufzubauen. Die Vorteile im Überblick:

- flexible Sparraten ab 25 Euro

- keine feste Laufzeit

- Anpassung der Sparrate jederzeit möglich

- Durchschnittskosteneffekt beim Fondserwerb

- jederzeitige Verfügungsmöglichkeit zum Tagespreis

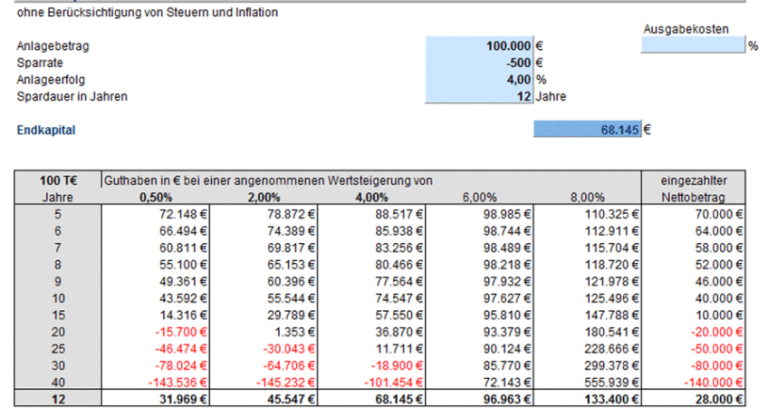

Entnahmeplan mit Investmentfonds

Was ist ein Entnahmeplan mit Investmentfonds?

Wer sich im Alter ein regelmäßiges Einkommen sichern möchte, kann sein angespartes Fondsvermögen einfach in einen Entnahmeplan umwandeln. Der Anleger selbst legt dabei Höhe und Dauer der regelmäßigen Auszahlungen fest, ganz nach seinen Bedürfnissen. Beim Auszahlplan gibt es zwei Alternativen: Der Entnahmeplan mit möglichem Kapitalerhalt, oder der Entnahmeplan mit Kapitalverzehr – für höhere oder längere Auszahlungen.

Wie funktioniert ein Entnahmeplan mit Investmentfonds?

Ein Entnahmeplan ist sehr flexibel: Die Vorgaben können jederzeit wieder geändert werden. Das angesparte Kapital bleibt entweder erhalten, sodass nur Erträge wie beispielsweise Zinsen ausgezahlt werden, oder es wird ebenfalls im Zeitablauf ausgezahlt (Entnahmeplan mit oder ohne Kapitalverzehr). Eine komplette Auszahlung des angesparten Vermögens ist ebenfalls immer möglich.